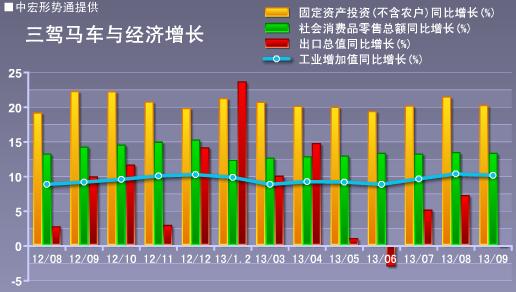

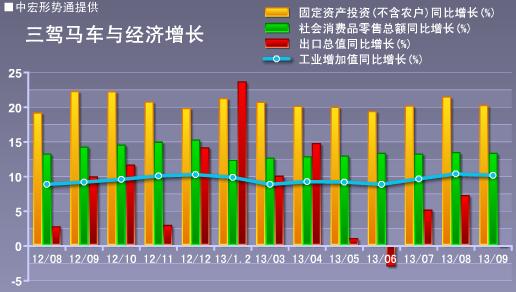

正如预期,三季度我国经济低位回升。GDP同比增长7.8%,较二季度回升了0.3个百分点,亦高于一季度的7.7%。三季度经济反弹,主要受政策刺激下的基建投资拉动。前三季度资本形成总额贡献率55.8%,较上半年提高1.9个百分点,拉动GDP增长4.3个百分点,但是,经济回升势头难于延续,经济增长三季度或已到顶。9月份,投资、消费、出口、工业增速开始全面下滑。未来,随着新兴经济体、发达经济体风险积聚,人民币持续升值,出口形势并不乐观;出于结构恶化、资金来源与成本制约,政府投资后继乏力;居民消费保持平稳、政府消费受到抑制,消费难有作为。因此,经济回调将是大概率事件,决策层必须对回调程度保持警醒,以避免出现大的波动。

经济增长或已触顶 未来形势不容乐观

正如预期,三季度我国经济低位回升。三季度,GDP同比增长7.8%,较二季度回升了0.3个百分点,亦高于一季度的7.7%。前三季度(按可比价格计算)累计同比增长7.7%。

三季度经济反弹,主要受政策刺激下的基建投资拉动。前三季度最终消费支出对GDP增长的贡献率是45.9%,较上半年提高0.7个百分点,拉动GDP增长3.5个百分点;资本形成总额贡献率55.8%,较上半年提高1.9个百分点,拉动GDP增长4.3个百分点;货物和服务净出口对GDP的增长贡献率是-1.7%,较上半年下降2.6个百分点,拉低GDP0.1个百分点。

但是,三季度经济回升势头难于延续,9月份,投资、消费、出口、工业增速开始全面下滑,其中,出口更是大幅下滑7.5个百分点至负值。四季度来看,随着新兴经济体需求跌落、发达经济体风险积聚,人民币持续升值,出口形势难有改观;受资金来源及成本制约,政府投资后继乏力;居民消费保持平稳、政府消费受到抑制,消费低位运行;投资不足、外部需求下降与过剩产能夹击之下,工业增速难于提升;通胀抬头、货币供给高位徘徊,刺激政策承压。因此,经济回调将是大概率事件,决策层必须对回调程度保持警醒,以避免出现大的波动。

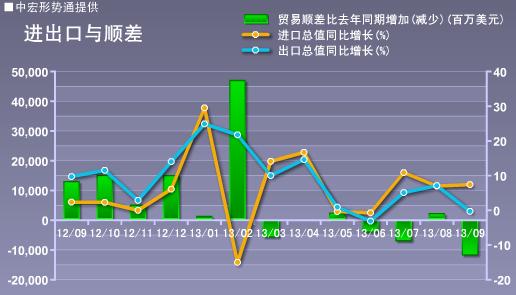

出口增速大幅下滑 四季度不确定性增强

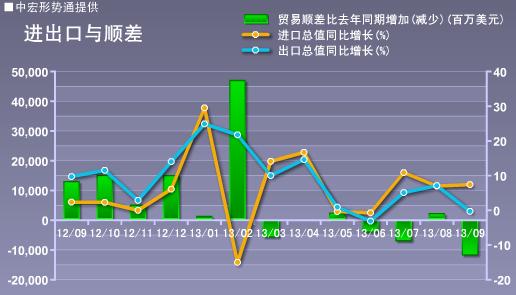

月,进出口总值同比增长3.3%,较8月下滑了3.8个百分点,其中,出口同比下降0.3%,较8月下滑了7.5个百分点,是下拉进出口总值增速的主要原因,进口同比增长7.4%,较8月上升了0.4个百分点,基本保持稳定。

月,出口增速的大幅下滑有一定的基数作用,但新兴市场需求增长超预期回落是主要原因。进口方面,虽然进口额基本保持稳定,但值得注意的是大宗商品进口额的大幅上升主要是受价格拉动,进口量增幅远不及进口额增幅,在中国稳增长的政策带动下,铁矿石等大宗商品价格预期上涨,输入型通胀苗头显现。

具体来看,9月出口同比下降0.3%,较8月大幅下滑了7.5个百分点。从历史数据来看,去年同期出口额为当年的次高点,基数作用是今年9月出口大幅下滑的一方面因素,但更重要的是对新兴市场出口的超预期回落。9月对东盟出口同比增长9.79%,大幅下滑了21.3个百分点,远超平均水平的下滑7.5个百分点,对巴西出口同比下降4.98%,比8月大幅下滑了18.87个百分点,也远超平均水平。

近期,新兴市场货币均出现较大波动,9月巴西雷亚尔、印度卢比、马来西亚林吉特等均出现明显升值,印度卢比升值幅度最大超过6%,其次是巴西雷亚尔,也在5%的水平。货币的大幅升值对这些国家的出口造成不利影响,由于这些国家基础工业薄弱,中上游产品基本依赖进口,因此,出口的减少也进一步传导至本国需求的减少,中国对这些国家出口也会被削弱。

四季度出口形势有较大的不确定性。发达经济体方面,财政悬崖问题对美国经济的影响已经露出冰山一角,未来美国将有更多的危机需要应对,给中国对美出口蒙上阴影。同时,从经验来看,美国必然将向全球转嫁危机,欧洲将首当其害,受此影响,中国对欧出口很难维持目前的相对稳定态势。新兴市场方面,发达经济体的整体放缓已经传导至新兴市场,新兴市场表现出出口下滑,失业增加,需求减少,对中国产品进口下降。9月的对新加坡、马来西亚、印度、巴西等地的出口就已经出现这一状况。因此,我们预计四季度中国出口形势严峻。

不过,由于受“圣诞节”等节日因素拉动,出口额环比正增长是必然情况,但同比增长保持三季度8%的速度困难很大。

基建投资增速下降 投资动能后继乏力

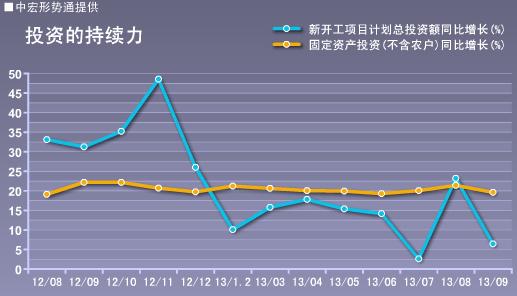

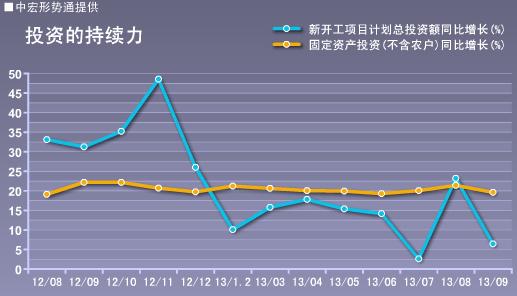

月固定资产投资增速未能延续连续回升趋势,小幅下滑,投资后续动力不足。1-9月份,全国固定资产投资(不含农户)309208亿元,同比名义增长20.2%(扣除价格因素实际增长20.2%),增速比1-8月份回落0.1个百分点。从环比看,9月份固定资产投资(不含农户)增长1.28%。

月固定资产投资增速回落,主要受基建投资增长放缓影响。9月基建投资当月增速21.6%,较8月29.3%回落7.7个百分点。其中:铁路运输业投资大幅下滑,1-9月,铁路运输业投资增速10.2%,较1-8月增速下滑6.9个百分点,建筑业投资同比增长-5.4%,增速较1-8月下降2.6个百分点。基建投资放缓同时,工业投资尤其是制造业投资增速加快,以及房地产开发投资加速,支撑了固定资产投资保持相对平稳态势。1-9月工业投资增长17.7%,增速较1-8月加快0.5个百分点;其中,采矿业投资增长11.1%,增速加快1.1个百分点;制造业投资增长18.5%,增速加快0.6个百分点。房地产投资继续增长。1-9月份,全国房地产开发投资61120亿元,同比名义增长19.7%(扣除价格因素实际增长19.7%),增速比1-8月份提高0.4个百分点。

三季度GDP回升0.3个点至7.8%,其中投资贡献了55.8%,但是随着政策效应减弱,投资后续动能不足苗头渐现,投资主体方面,中央和地方投资后续乏力。1-9月份,中央项目投资同比增长10.4%,增速比1-8月份回落0.4个百分点;地方项目投资增长20.7%,增速回落0.1个百分点。项目及资金到位方面全面回落,1-9月份,施工项目计划总投资同比增长18.6%,增速比1-8月份回落0.3个百分点;新开工项目计划总投资同比增长13.3%,增速回落1.1个百分点。1-9月份,到位资金同比增长20.4%,增速比1-8月份回落0.1个百分点。

在需求依旧疲软,产能过剩形势严重,金融系统风险增大,通胀压力显现背景下,后续投资乏力,同时考虑到较高的基期因素,四季度投资增速小幅回落。

消费增长小幅回落 未来仍将低位运行

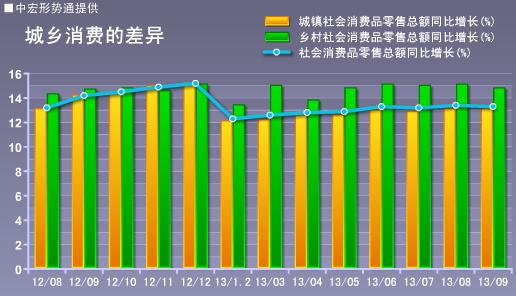

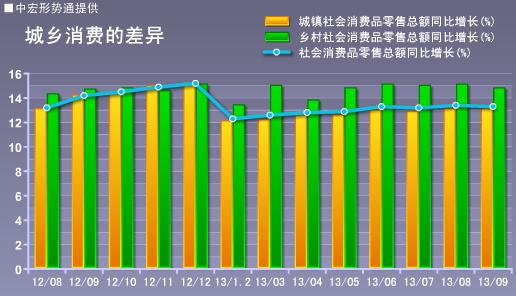

月份,社会消费品零售总额同比名义增长13.3%,较上月回落0.1%;实际增长11.2%,较上月回落0.4%。城镇消费品零售额同比增长13.1%,与上月持平;乡村消费品零售额增长14.8%,较上月回落0.3%。

月消费的名义增速与实际增速均回落,主要受石油制品消费、金银珠宝消费和文化办公用品消费下降影响。9月份,金银珠宝消费同比增长18.2%,增速较上月下滑3.6个百分点,为2013年来的最低增速。黄金珠宝进一步降温,其对消费增长的拉动作用继续减弱。石油及制品同比增长9.6%,增速较上月下降3.1个百分点。文化办公用品同比增长%9.1,下降3.5个百分点。

月,房地产市场的持续回暖带动了相关产品消费的回升,家电、家具及建筑装潢升幅明显。9月份,三类商品消费增速分别回升1.6、5.6、2.7个百分点。

今年以来,社会消费品零售总额增速基本稳定,但作为消费主力的城镇消费,与去年相比增速下滑明显,且显著低于农村消费增速。消费结构的变化反映出总需求不足的特征,同时,中央政府的重拳反腐,对于消费水平的整体下降影响显著。因此,预计四季度消费增速将在低位平台保持平稳。

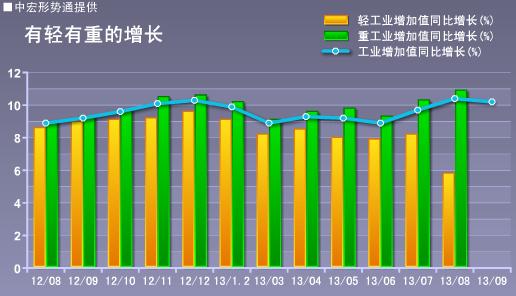

工业产出旺季回调 多重因素制约增长

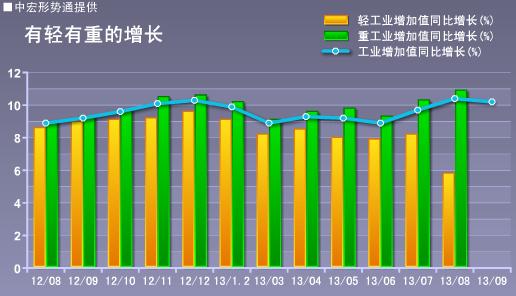

月份,规模以上工业增加值同比实际增长10.2%,比8月份回落0.2个百分点。环比增长0.72%,环比增速4个月来首次下降。前三季度,全国规模以上工业增加值按可比价格计算同比增长9.6%,增速比上半年加快0.3个百分点。

月数据显示,工业生产开始减弱,经济复苏出现一定程度的放缓,与PMI数据变化一致。分行业看,中上游产业回落明显,其中,黑色金属冶炼及压延加工业同比增长10.1%,增速较上月回落3.5个百分点,电力、热力的生产和供应业同比增长8.7%,增速回落3.5个百分点,电气机械及器材制造业同比增长11.1%,增速回落1.7个百分点;与运输相关行业本月增幅明显,其中汽车制造业同比增长17.7%,增速较上月加快3.8个百分点,铁路、船舶、航空航天和其他运输设备制造业同比增长10%,加快7.8个百分点。9月,发电量、粗钢、钢材、水泥、平板玻璃等原材料产量同比增速较8月有不同程度回落。

月规模以上工业增加值同比增幅回落与产能过剩、投资下滑、基数效应、货币收紧等因素有关。流动性方面,9月份M1、M2增速双双下降,货币供应速度有所减缓;基数效应方面,2012年规模以上工业增加值同比增幅的底部出现在8月,9月已经开始回升;产能过剩方面,工信部《2013年上半年工业经济运行报告》显示,二季度末工业产能利用率平均只有78.6%,闲置产能高达21.4%。产品供大于求矛盾加剧,价格下行压力不断加大。产能过剩从根本上制约工业增长。因此,在上述制约因素没有大的改善以及国外需求不出现大的起伏情况下,四季度工业增加值增速可能保持在10%左右。

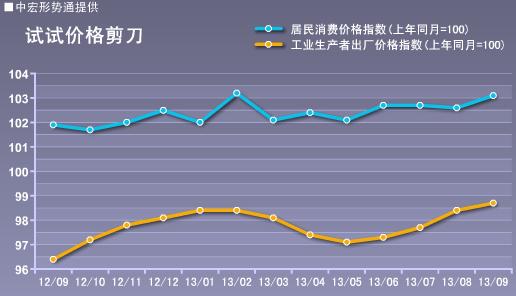

重回“3”时代 通胀仍然温和可控

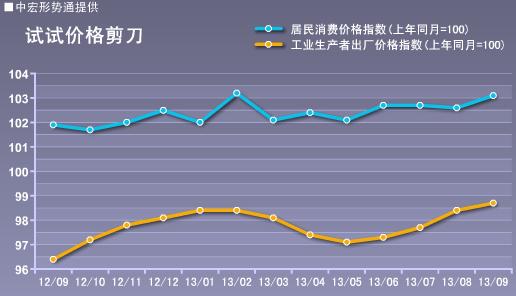

月居民消费价格指数同比上涨3.1%,环比上涨0.8%,同比增速时隔7个月后再次回到“3时代”。

新涨价因素增加,是CPI上行直接原因。9月份CPI同比涨幅中的新涨价因素为2.3个百分点,比8月份增加了0.8个百分点;翘尾因素为0.8个百分点,比8月份减少了0.3个百分点。两者抵消后净增0.5个百分点。

具体来看,食品价格仍是推动CPI上行的主要因素。9月份,食品价格同比上涨6.1%,影响居民消费价格总水平同比上涨约1.98个百分点。其中,鲜菜价格上涨18.9%;肉禽及其制品价格上涨6.6%;鲜果价格上涨12.5%;水产品价格上涨5.9%。9月,食品环比增幅1.5%,高于季节性。食品中鲜蛋、鲜菜、鲜果和猪肉价格环比分别上涨7.9%、6.7%、5.4%和2.2%。非食品价格相对平稳。

双节及季节性影响,加之部分地区旱涝灾害等多个因素致9月食品类价格普遍且大幅上涨。未来,考虑到国内需求短期内不可能大幅回升,输入性通胀压力尚无明显抬头迹象,货币政策延续稳健中性以及季节因素、猪肉周期等因素,通胀整体温和可控。

月份,全国工业生产者出厂价格(PPI)同比下降1.3%,环比上涨0.2%。工业生产者购进价格同比下降1.6%,环比上涨0.2%。1-9月平均,工业生产者出厂价格同比下降2.1%,工业生产者购进价格同比下降2.2%。

工业生产者出厂价格中,生产资料价格同比下降1.7%,影响全国工业生产者出厂价格总水平下降约1.32个百分点。其中,采掘工业价格下降4.0%,原材料工业价格下降2.0%,加工工业价格下降1.4%。生活资料价格同比下降0.1%。生产资料出厂价格环比上涨0.3%。其中,采掘工业价格上涨0.6%,原材料工业价格上涨0.6%,加工工业价格上涨0.1%。生活资料价格环比上涨0.1%。

月PPI仍处通缩通道,降幅继续收窄,环比延续回升势头,回升幅度略高于上月。预计四季度PPI同比将继续回升,但力度放缓。

四季度经济料回调 改革与稳增宜并行

我们一直强调外部风险,9月出口负增长证明这种担心并不是多余的,近年来,在美欧日等发达经济体持续不振背景下,对东盟、印度、南非、巴西等新兴经济体出口成为中国外贸亮点,占比已经接近中国出口总额的17%,但是新兴经济体普遍存在严重的结构问题。巴西、俄罗斯依然对大宗商品出口高度依赖;印度、印尼等双赤字问题严重。在发达国家政策溢出效应影响力下,这些经济体结构性矛盾凸显,经济增长乏力,风险上升,进而直接影响到我国的出口形势。在此全球增长重心重回发达国家,国际形势越发动荡、发达国家不断转嫁危机、新兴经济体日益面临严峻内外部风险之际,我国的出口下降已经不可避免。政策重点应聚焦在此轮风险周期及程度上。

国际形势日趋复杂,直接影响到国际资本流动,进入9月下旬,人民币持续升值,9月当月中国金融机构外汇占款余额创近5个月来新高。在出口负增长,顺差大幅收窄的背景下,外汇占款的猛增,海外热钱大幅流入。热钱的大进大出,冲击国内金融体系,带来极大安全隐患,尤其是在国内利率市场化改革加速推进的背景下。

投资方面,投资历来是国内拉动经济走出低谷的主要抓手,但是从9月数据来看,中央和地方投资均出现了下降,这固然有严重的经济结构限制了投资和经济增速已在政府设定区间,政府无须继续加力的原因,但还有政府资金不足、投资后继乏力原因。由于存在预算软约束,地方政府投资冲动从未停止。但随着地方政府融资平台风险累积,银行收紧贷款限制,地方政府融资成本越来越高,地方投资能力受到抑制,投资增速回落不可避免。

消费包括居民消费和政府消费,从理论上说,消费意愿与消费能力是影响消费水平的两大因素,而居民的消费意愿和能力通常变化不大。今年消费水平大幅下降尤其是城镇消费水平下降,反映出中央重拳治吏之下,政府消费得到遏制。影响消费水平整体下降。政府消费受遏制,居民消费保持平稳,总体消费水平短期内难以取代投资,成为拉动经济的首要力量。

正是基于这样的判断,我们一直强调收入分配改革的重要性和紧迫性,迅速启动收入分配改革,调整畸形分配结构,提高低收入群体收入水平,壮大中等收入群体规模,释放居民消费意愿,提高消费能力,有助于中国经济平稳快速发展。

金融危机5年后,国际经济形势继续恶化。美国经济无法回归实体,国家债务越积越多,“债务立国”模式越陷越深,并数次将美国经济推向衰退边缘。作为头号强国,美国自身无法走出危机同时不断将危机转嫁全球,无论是刚刚显露复苏迹象的欧洲还是安倍经济学刺激下已经起到短期效果的日本。新兴经济体同样不能幸免,美国有关缩减量化宽松政策的“表演”险些造成东南亚国家重复1998年的金融危机。美国无法走出自己的危机,意味着全球经济进入动荡时期,中国面临着严峻的外部风险。国内方面,传统发展模式并未改变,经济结构问题持续恶化,政府投资后续乏力,民间投资遭遇阻碍,中小企业成本增加、利润下滑,居民收入增速放缓,通胀抬头,多重风险之下,宜迅速启动行政体制、经济体制改革与继续稳增长并行。

其它新兴经济体普遍陷入困境之际,中国经济保持了7.5%以上的增速,政府宏观调控“有形之手”作用至关重要,6月以后,中央推出“微刺激”政策稳定经济,铁路基建成为投资重点。由于政府介入,资金及时到位,三季度经济增速迅速反弹。因此,在国际形势愈加复杂,国内经济潜流暗涌时候,利率市场化等改革应把握好节奏和力度,积极运用宏观调控“有形之手”,实现经济平稳运行。