作者:黄凤羽 吴奇

内容提要:税收是联结政府和市场的纽带,不仅是宏观调控的重要手段,也是稳定市场预期的重要工具。发挥市场对资源配置的决定性作用,要求税收政策主要着眼于宏观税负,减少对微观经济的干预,并保持宏观税负水平的合理、稳定、协调。结构性税收调控应作为补充,不缺位、不越位,以矫正市场失灵。

关键词:宏观税负 税收中性 税收调控

税收之于现代政府,既是获取财政收入的普遍方式,也是对市场进行宏观调控的有效手段——当纳税人由于其纳税身份、行业、所处地区等因素而适用不同的税收政策,进而对其经营行为进行“趋利避害”的调整,国家便实现了对市场的宏观调控。如果将“市场机制主导”作为确定税收政策的前提和指导原则,那么无疑应强化其“中性”特征,突出其组织收入的职能,以“宏观税负”为标志,实现对市场的总量调节;而非中性的结构性调控,仅限于对市场机制的修正和补充。

一、税收在市场中的核心地位

市场经济中,私人经济部门是资源配置的主体,他们根据价格信号进行决策,进而完成对资源的配置。可以说,价格是市场经济中的核心变量,而税收恰恰普遍存在于市场当中,对各类市场主体的成本和价格产生广泛的影响。与此同时,税收制度表现为各种形式的立法,其决策权掌握在政府手中,甚至中央和地方政府之间的财税分配关系,也要借助分税制进行规范。可以说,在市场经济中,税收位于宏观的政府管理部门与微观经济主体之间,具有相当程度的核心地位。

(一)税收在市场体系中的高渗透性

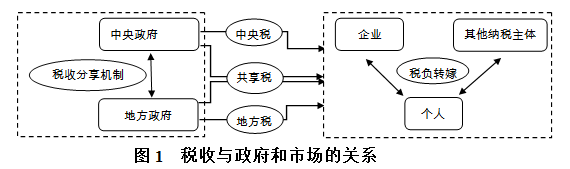

市场经济中的征税过程,涉及征税部门和纳税部门

两个子系统。其中,征税部门包含中央、地方两级政府主体;纳税部门则包含各类企业、个人和其他纳税主体。

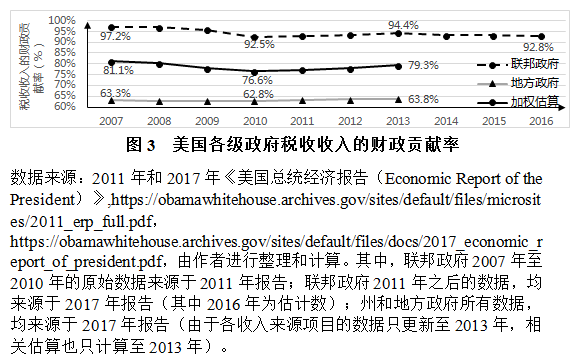

如图1所示,在征税与纳税两个子系统之间,各种类型的税收,无论中央税、地方税还是共享税,通过征税,成为联结两个子系统的中介;在征税子系统中,中央政府和地方政府之间,需要通过税收分享机制,构建政府间财政关系;在纳税子系统中,税收转嫁,使市场中的企业、个人等各类纳税主体彼此关联。可以说,在市场经济中,特别是在分税制财税体制下,税收是联结中央政府、地方政府,以及各类市场主体的有效政策工具。这种高渗透性使税收成为各国政府进行宏观调控的有效工具。

(二)税收的调控方式:总量与结构

税收对经济总量的调控,集中体现在宏观税负水平。

首先,税收在本质上是政府与市场之间的分配,宏观税负水平,决定了政府与市场的相对规模。扩大政府职能,就需要提高宏观税负水平,为政府筹集更多的财政资金;而资金的来源无疑是市场。因此,当经济总量确定的情况下,一个经济体的宏观税负水平体现了政府对市场的汲取程度,也决定了微观经济部门的规模总量。

其次,宏观税负水平的改变,如果仅调整政府与市场之间的相对规模,而不涉及对产业结构、区域经济结构或纳税人个人的区别对待,那么就可以认为,税收对经济的影响是中性的,税收不改变经济结构,也不损害市场效率。在资源的配置过程中,市场依旧起到决定性作用。

而税收对经济结构的调控,则目标更加多元,手段也灵活多样,但无一例外,都会改变市场中的资源配置结果。而政府的目标,恰是在市场失灵的领域,通过税收的非中性诱导,实现资源的有效配置。可见,在市场经济中,不应该过分强调这种结构性调整的税收政策,只需要在市场失灵的领域,发挥其辅助性作用。

二、税收调控的基本原则:合理的宏观税负

税收是保证政府运转,进而维持社会运行的最主要资金来源。税收收入规模是否合理,主要的判断依据,也应该是看税收收入能否支持政府的公共支出需求。不同国家的社会治理方式不同、发展阶段不同,政府公共支出的水平与结构也就不完全相同。

(一)税收总量要与公共支出需求相协调

税收总量不能超过市场的承载能力,公共支出的需求却有不断增长的趋势——两种力量的共同作用下,赤字成为各国政府财政运行的常态。因此,不应把“赤字”作为需要增加税收的依据,而应在分析公共支出需求合理性的基础上,确定政府支出的责任范围和规模。

而中国政府的支出责任,整体上明显高于发达市场经济国家。

首先,中国的国家性质,决定了更大范围的民生投入。例如,在一些市场经济国家,对飓风、火灾等自然灾害的救助,属于政府公共支出的范围;但灾难过后的恢复重建,则被排除在政府义务之外,居民需要通过为自己的房屋等财产购买商业保险,获得灾后重建资金。而中国仅汶川地震的灾后重建,财政直接支出就高达几千亿元,1此外还有对这些资金、项目进行管理的相关间接成本。在“以人民为中心”的发展理念下,未来更大规模的民生投入,也是题中应有之意。

其次,中国在转轨过程中,需要承担大量的改革成本。无论是实施经济转轨所需要的直接经济成本,还是经济转轨带来的社会成本,乃至社会管理方式变革的成本,凡是市场无法承担的,都将转化为政府的支出责任。甚至在转轨过程中走过的弯路、“试错”的成本,最终也需要政府“兜底”。

最后,中国所处的发展阶段,决定了大规模的基础设施建设需求。按照罗斯托经济成长阶段理论,基础设施建设是经济起飞的关键条件2。我国经过多年的持续投入,高速铁路、高速公路、农村公路、现代化桥梁等基础设施超常规快速发展,不仅拉动了当期的经济增长,也为未来经济的长期发展提供了基础的条件。国务院新闻办公室发布的《中国交通运输发展》白皮书显示,“十二五”期间我国仅交通运输基础设施项目,就完成投资12.5万亿元。3

(二)税收收入要与其他财政收入形式相协调

税收与非税,是政府财政收入的两大形式。一般而言,税收制度的立法程序更加严格、征管体系更加严密,因而其规范化程度相对较高;而非税收入,除社保缴款以外,通常具有临时性、区域性特征,无论立法过程还是组织实施,都难以进行规范化统一管理。相对于其他的财政收入形式,税收可以更有效地制约政府权力对个人、企业等市场主体的干扰,因而更有利于市场机制发挥作用。

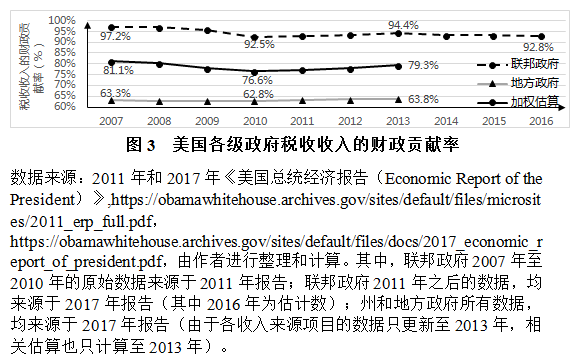

1.中国税收收入的财政贡献率。分析我国改革开放以来税收的财政贡献率可以发现,我国的税收收入与其他财政收入形式的相对比重,呈现以下两个特征:

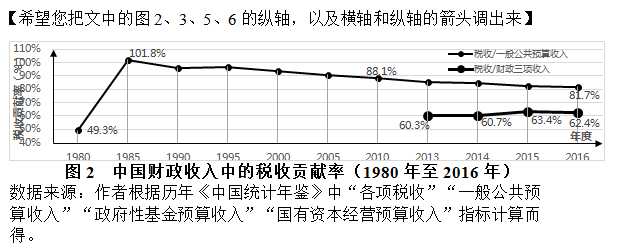

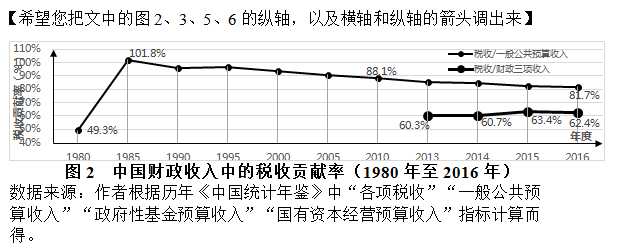

一是税收收入占一般公共财政的比重,前期陡然上升,而后逐渐降低。如图2所示,改革开放初期,由于税收制度尚未成熟,税收在一般公共财政收入中的占比相对较低;“利改税”完成之后,1985年税收占比陡升4;而后逐渐下降,2010年左右降至90%以下,而后继续稳步下降,2016年降至历史最低水平,仅为81.7%。

二是税收收入占整个财政收入的比重,显著低于税收占一般公共财政的比重。我国全口径的财政收入和支出由“四本账”构成,即一般公共预算、政府性基金预算、国有资本经营预算和社会保险基金预算。由于社会保险基金专款专用,且并不以税收方式进行筹资,这里仅将其他三项收入,计入财政收入总额。5图2中的数据显示,税收占前述财政三项收入的比重,仅略高于60%。

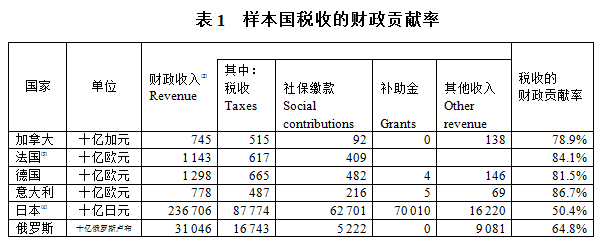

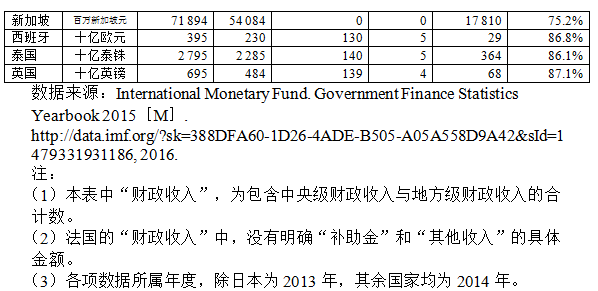

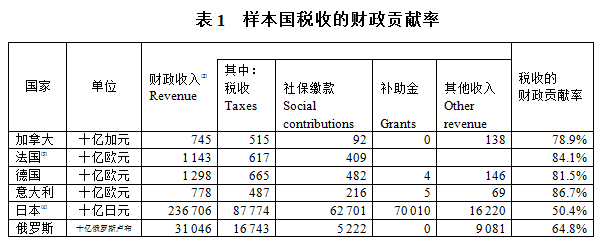

2.税收财政贡献率的国际比较。表1中对10个样本国家的数据6分析显示,除日本和俄罗斯以外的其余8个国家,税收的财政贡献率均高于75%,其中超过80%的有6个国家。

注:

(1)为实现与中国数据的可比性,相关收入中,均剔除了社保收入。

(2)为避免重复,州和地方财政收入中,剔除了来源于联邦政府的收入部分。

(3)州和地方财政收入中,“税收收入”仅包括财产税(Property taxs)、销售和总收入税(Sales and total income taxs)、个人所得税(Personal income taxs)和公司净所得税(Corporate net income tax)四项。机动车辆牌照税(Motor vehicle license taxes)与其他税、收费(Charges)和其他杂项收入(Miscellaneous revenues)合并计入其他收入项目,并未单独统计。因此,地方税收收入实际的财政贡献率,应略高于以上计算结果。

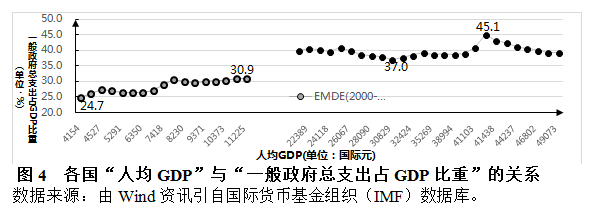

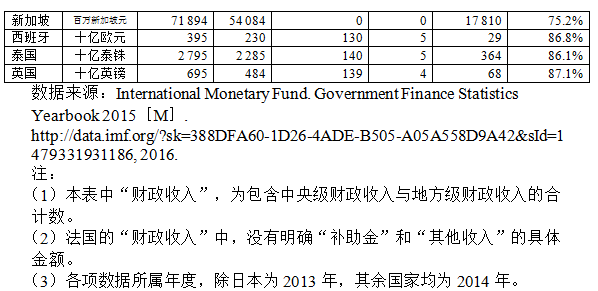

图3显示了美国各级政府税收收入的财政贡献率。由图可知,近十年以来,其联邦政府的该项指标始终稳定在90%以上,略有下降;州和地方政府的该项指标则维持在62%~64%的水平;如果按各级政府的财政收入规模进行加权估算,总贡献率始终在80%左右徘徊,2007年至2010年之间略有降低,之后缓慢回升,2013年回升至79.3%。

与前述11个国家的比较可以发现,如果只考虑一般公共预算收入,中国税收收入的财政贡献率,与大多数国家差别不大;但如果考虑具有可比性的大口径财政收入,即,将社保基金预算之外的财政“三本账”收入总额作为财政总收入,那么中国税收对财政的贡献率明显偏低。

财政收入的筹集过程,是政府最直接、最深入参与市场机制运行的过程,会对市场配置资源的效率产生重要影响。税收作为最规范、最稳定的财政收入形式,其财政贡献率,从一个侧面反映了财政资金形成过程中的法治化、规范化水平。只有财政收入更多地来源于税收,才能够降低政府筹资过程对市场的冲击,更好地发挥市场机制的配置资源功能。

(三)财政规模应与经济发展阶段相协调

德国经济学家阿道夫?瓦格纳(Adolf Wagner)在对十九世纪的欧洲国家以及日本、美国等国的经验性材料进行分析的基础上,得出著名的瓦格纳法则,即:国民收入的增长,将带动政府财政规模更大比例的增长。因为随着经济规模和人口规模的扩大,经济结构和社会结构日趋复杂,需要政府提供更多的公共产品和服务。当今世界各国,依然没有跳出这一规律。

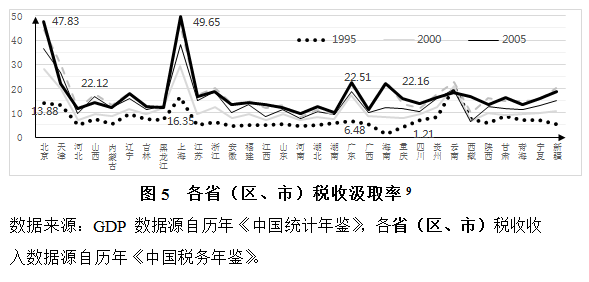

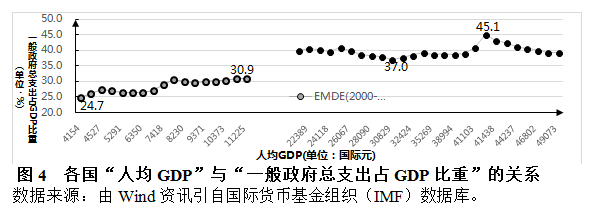

图4显示了一般政府总支出占GDP的比重随人均GDP变化的趋势。其中左侧的曲线表示新兴市场和发展中经济体(EMDE)在2000年至2016年期间的状况,右侧的曲线则表示发达经济体(G7)在1991年至2016年期间的趋势。比较两条曲线可以发现,无论人均GDP处于哪个水平,政府财政规模与人均GDP均呈现同向变化的趋势:图中G7各国的人均GDP水平(最低21592国际元)远高于EMDE各国(最高11225国际元),同时其一般政府总支出占GDP的比重(位于37%~45%区间)也明显高于EMDE各国(位于25%~31%区间)。G7和EMDE内部也呈现类似的规律:特别是EMDE各国,一般政府总支出占GDP的比重随人均GDP的增长而不断上升的趋势非常明显。中国2016年一般政府总支出占GDP的比重为31.9%,7与发达经济体相比,仍处于较低水平。

但政府财政规模是一把双刃剑。一方面,充足的政府支出是提供高水平公共产品和服务的保障。另一方面,政府支出对民间消费和投资有一定的挤出效应,政府支出越多,民间消费和投资就越少,公众福利和经济活力会受到负面影响;税收收入规模过大,难免伤及税本,更是得不偿失。近年来,我国政府支出水平一直伴随着经济增长而提高。迄今为止,政府在补足卫生健康、教育、环保等民生短板方面,还有大量的财政需求。这也决定了今后一段时期,我国的税收收入规模还需要保持一定的增长幅度。但从长期看,特别是当中国的人均GDP接近或达到发达国家水平之后,税收收入以及相应的政府支出规模,应相对稳定,降低税收对市场主体的干扰,促进市场机制的发挥。

三、宏观税负的调控原则:稳定、协调

(一)宏观税负水平应保持整体稳定

宏观税负水平历来是关系国计民生最敏感的问题之一,因为它事关企业、个人、政府的切身利益,与一个国家的经济增长和社会稳定密切相关。“如果对各种课税在经济生活中能起什么样的和多大的影响心中无数,如何能使税收在社会主义市场经济体制的建立和完善中起到重要的、适当的、恰如其分的、不相矛盾的辅助作用呢?”8

宏观税负影响企业投资行为。税收变化直接影响企业成本变化、利润增减。如果企业税负增加,企业经营成本增加,留存收益减少,会降低投资、减少创新投入,短期会直接减少就业、引发汇率贬值和资本外流、减少经济总产出;长期看,由于企业投资、尤其是创新投入的减少,将削弱国家的产业竞争力和经济增长潜力。

宏观税负影响个人消费和投资。税收变化直接影响个人的可支配收入。如果个人税负提高,可支配收入减少,会降低个人的消费、储蓄、资本性支出(直接投资如股票或投资建厂,间接投资如国债),短期会降低社会总消费水平、减少经济总产出;长期来看,资本性支出的减少会降低实体经济的融资能力,影响经济长期发展。

宏观税负影响政府支出能力。宏观税负变化直接影响政府收入水平。如果政府收入降低,政府可能减少支出,缩小公共产品和服务的范围,降低数量、质量;政府也可能举债融资,维持公共支出水平。如果是前者,短期内会减少就业、减少经济总产出;长期内由于公共产品和服务的不足会影响经济发展。如果是后者,中长期会引发偿还债务压力或增加税收压力。

宏观税负影响市场主体的预期。宏观税负的变化,还会通过影响市场主体预期的变化带来经济行为的变化,从而影响经济社会发展。如果税负过度增加,企业和个人对经济前景、政府信誉和执政能力都也可能产生悲观预期,进而减少国内投资,移民数量和资本外流增加,影响国家长期发展。

可见,宏观税负的变化牵一发而动全身,不仅影响宏观经济的稳定,还直接影响微观经济的活力,甚至关乎社会的公平和正义。没有充分的理由,宏观税负无论增减,都不宜擅动。

(二)地区税负水平大体协调

理论上来说,在税制全国统一的情况下,各地税收负担水平应大体相等——如果出现了显著的差异,则可以推论,税收在市场中或许发挥了非中性的作用,市场对资源的配置,也相应发生了扭曲。

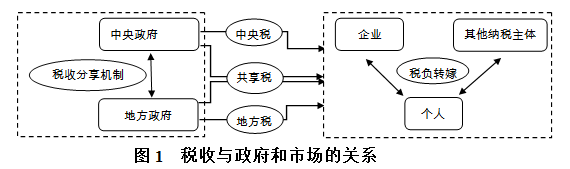

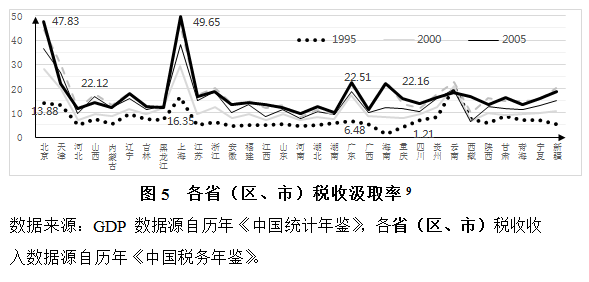

图5概要显示了1994年税制改革以来,我国各省区市税收负担的变化情况。整体而言,从1995年至2015年期间,各省(区、市)的税收汲取率呈现两大特征:

一是整体呈上升趋势。其中,涨幅最大的北京、上海、海南分别上涨34个百分点、33.3个百分点和20.9个百分点,除云南略降2.1个百分点以外,其他省区市均上涨4.5至16个百分点。

二是地区间的差异逐步扩大。1995年时各地的税收汲取率,除云南(为20.5%)超过20%,上海、北京、天津(分别为16.4%、13.9%和13%)超过10%以外,其余27个省区市均低于10%。31个省区市税收负担的标准差仅为3.85。而2015年时,上海和北京的税收汲取率分别达到49.65%和47.83%,遥遥领先于其他地区;天津、广东和海南也分别超过20%。而河南仍不足10%,其他地区则均在10%~20%的较低水平。31个省区市税收负担的标准差达到8.91。

如果说税收汲取水平的整体上升,影响范围涵盖所有区域,不会给市场经济的正常运行带来干扰,那么地区之间税收汲取水平的差异,则会改变市场中的资源配置结果。如果排除非市场因素的干扰,市场中的生产要素将追求更高的市场回报,流向低税负地区。但如果发生了资源向高税负地区逆向涌动的现象,则说明有强大的非市场因素,改变了市场中的资源配置方向。必须分析其原因并加以纠正。否则,发挥市场在资源配置中的决定性作用,就将成为一句空话。

(三)行业税负水平大体协调

行业税负水平大体协调,目的是减少来自税收的外部干预,确保经济资源在各行业间的无障碍流动,以获得高效率的配置。

图6中的数据显示,2015年中国国民经济18个行业10税负差异显著。税负最高的房地产业达到39.5%,与税负居中的两个行业(分别为12.4%和17.9%)相比,分别超过其3倍和2倍以上。整体而言,18个行业的税负水平,基本在0~30%之间呈正态分布,其中税负位于0~10%、10%~20%、20%~30%以及30%以上的行业,分别为7个、3个、5个和3个。行业间普遍存在的税负差异,势必影响市场均衡的相对价格,从而扭曲资源配置。

税负差异对资源流向的影响,还不仅限于市场力量对资源的配置。当一些行业的财政贡献远高于其他行业,相关政府也会出于财政需要,大力支持这些支柱产业,使这些行业可以获得更多的市场资源,得到更大的发展。但同时,市场中的资源配置也产生了扭曲,市场的效率被降低了。

可见,缩小行业税负差距,不仅是完善市场机制的需要,也有助于提高政府管理的规范化水平。

四、矫正市场失灵的税收调控

在资源有限的前提下,市场通过竞争实现生产要素的高效率配置。可以说,市场具有推动经济效率提高的内在属性。但市场机制也会出现失灵,市场效率也会受到自身的限制,这时税收必然成为政府重要的调控手段。

(一)准确定位,不缺位,不越位

在市场经济体系中,税收既是联结政府与市场的纽带,也是每一个市场主体不可回避的成本要素,更对政府间财政关系产生直接的影响。在市场体系中的这种高渗透性,决定了税收对社会经济进行宏观调控的便利性和普遍性。但任何事物发挥作用,都有其最适的范围和力度。

税收在本质上,只是政府筹集财政资金的手段,税收政策对特定领域的支持或抑制,只是政府筹资过程中的衍生品,也有其天然的局限性。例如,要确保政府能够筹集到足够的财政资金,税收优惠的力度就不能过大;企业所得税的优惠仅对盈利企业有效,对亏损企业则无用武之地。

使市场在资源配置中发挥决定性作用,就需要对税收的调控职能进行准确定位:即使是需要政府“有所为”的领域,也要对症下药,而不能依靠税收这一剂药方“包治百病”。如果问题的根源是市场本身的失灵,则可以运用税收手段进行校正;但如果是由于其他政策导致的市场扭曲,则需要找准病因,因病施治。

(二)调节收入差距

自由市场经济中,最普遍存在的市场失灵,就是收入分配差距。库兹涅茨倒U曲线假说提出,在经济未充分发展的阶段,收入分配差距将随经济增长而增大;经历一段相对平稳的时期,当经济充分发展后,收入分配也将趋于平等。11在此过程中,利用税收手段矫正收入分配差距,正是市场经济国家的普遍做法。如累进的个人所得税、财产税、遗产与赠予税,都是普遍采用且行之有效的税收政策手段。

(三)矫正外部效应

市场机制运行中还经常产生一些负外部性现象,如环境污染,也需要政府通过“看得见的手”进行矫正,庇古税就是最有影响力的矫正方案之一。

在矫正外部性的同时,还需要注意防止由于不恰当的税收政策,导致市场产生新的外部性。例如,一些地方政府自行出台的“税收优惠”“税收返还”或“税收奖励”,实现了本地招商引资和经济增长的目标,却干扰了市场的资源价格信号。

(四)提高市场效率

在税收政策的作用空间里,贯彻税收法定原则, 进而降低税收成本,是提高市场运行效率的最佳途径。税收法定原则下,无论是税种、税收要素,还是税收程序,都需要通过立法加以规范。健全的税收法律体系下,税收征纳行为均以法律的形式得到规范,社会经济规则更加稳定;而稳定、明晰的税收制度下,税务机关的执法必然更加规范,征纳双方发生歧义的空间减少,也将使市场主体对未来具有更明确的预期,有助于市场资源配置效率的进一步提高。

(五)防御市场风险

首先是防御市场发生周期性波动的风险。经济的周期性波动,是市场经济难以逾越的普遍规律。具有内在稳定作用的税收政策,如累进税制,是市场经济国家应对经济周期的普遍做法。

其次是防御市场发生恶性通货膨胀的风险。通货膨胀本身是一种货币现象,但税收有助于其风险防范。例如,面对需求拉动型通货膨胀,可以增加税收使私人部门可使用货币减少,这时只要政府部门不增加投资和消费,就可以减少市场中的流通货币;增加商品流转过程中的税负,也会通过推高商品价格,抑制消费,进而起到紧缩货币的作用。

参考文献:

[1]International Monetary Fund. Government Finance Statistics Yearbook 2015[M].http://data.imf.org/?sk=388DFA60-1D26-4ADE-B505-A05A558D9A42&sId=1479331931186,2016.

[2]安体富,岳树民.我国宏观税负水平的分析判断及其调整[J].经济研究,1999(3).

[3]靳东升,李华.重新认识市场经济中的税收调控作用[J].税务研究,2014(2).

[4]曾军平.论税收调节经济的范围和方式[J].税务研究,2016(2).

备注:

1.人民网http://live.people.com.cn/note.php?id=739110506165558_ctdzb_009,2011年5月10日。其中,四川省完成投资7965亿元,陕西省完成投资295.86亿元,甘肃省仅用于改善农村居民居住条件就投资就达到255亿元。主要资金来源,一是中央财政3026亿元灾后恢复重建基金,二是一些省市对口支援。

2.ROSTOWWW.TheStageofEconomicGrowth[J].TheEconomicHistoryReview,1959,12(1):1-16.

3.国务院新闻办公室.《中国交通运输发展》白皮书[EB/OL].(2016-12-29)[2018-05-15].http://www.scio.gov.cn/zfbps/32832/Document/1537412/1537412.htm.

4.1985年税收收入超过一般公共预算收入,是由于国有企业亏损补贴冲减了当年的一般公共预算收入总数。

5.《中国统计年鉴(2014)》中,首次统计了“政府性基金预算收入”和“国有资本经营预算收入”,因此,税收对财政三项收入的贡献率,从2013年开始计算。

6.为了实现与中国相关数据的可比性,此处“税收的财政贡献率”,以“财政收入”扣除“社保缴款”为计算基数。即:税收的财政贡献率=税收/(财政收入-社保缴款)。

7.由Wind资讯引自国际货币基金组织(IMF)数据库。

8.王传纶.王传纶文集[M].中国人民大学出版社,2002:81.

9.以税收收入占地区生产总值(GDP)的比重进行衡量。

10.《中国统计年鉴2017》对2015年19个行业的增加值进行了统计,其中“水利、环境和公共设施管理业”在《中国税务年鉴2016》中未做单独统计,因此本文只统计了该行业以外的18个行业的税收负担水平。

11.对于这一假说,鲍克尔特(Paukert)、莫里斯(Morris)和塞尔沁(Syrqiun)等学者,分别于二十世纪七十年代进行了实证研究,证明倒U曲线关系确实存在。但也有一些学者提出,在第三世界国家,随着经济的发展,收入不平等日趋悬殊,而非转向均衡。但无论哪种观点,都没有否认市场机制作用下产生的收入分配差距问题。

作者单位:天津市经济发展研究院,天津财经大学经济学院

来源:《税务研究》2018年第7期